譲渡所得の取得費を計算する際の注意点とは?

私は不動産投資をしている個人(73歳:男性)です。

バブル崩壊の直前に購入した土地・建物(賃貸アパート)を、事情があって、売却しました。

この土地・建物の売却価額と、購入価額はつぎのとおりです。

- 売却価額

・・・5億円(土地・建物合計) - 購入価額

・・・4億円(土地約2億円+建物約2億円)

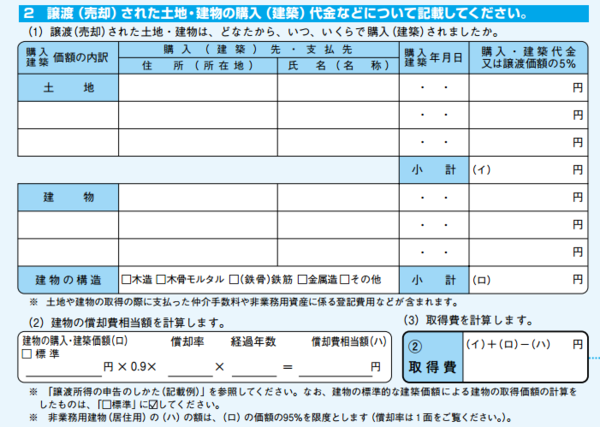

自分で確定申告しようと思い、譲渡所得の内訳書(計算明細)を、自分で書いております。

この部分の書き方が、いまいち分かりません。

注意点があれば、教えて頂けますか?

税理士 石橋將年(いしばしまさとし)

不動産の売却益は、税金の計算上、「譲渡所得」と呼ばれます。

そして、この売却益に、約2割~約4割の税金がかかります。

※ 不動産を売却した際の税金について、概要をお知りになりたい方は、個人が不動産を売却した際は、どのような税金がかかりますか?をご覧ください。

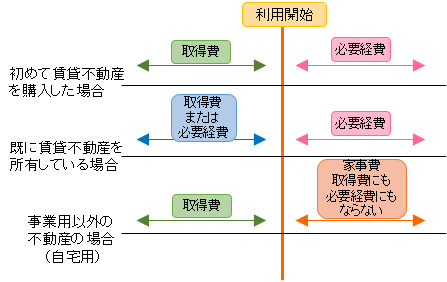

ですので、売却益を計算するためには、取得費(購入代金・建築代金)を調べることが大切です。

また、この取得費は、事業用の物件(賃貸アパート等)、事業用以外の物件(自宅用等)によっても取扱いが異なります。

ここでは、取得費の計算方法について、間違えやすいポイントをまとめましたので、ご覧ください。

なお、税金の法律では、購入代金・建築代金のことを「取得費(しゅとくひ)」と呼んでいます。

ですので、このページでは、「取得費」という言葉を使ってご説明していくことにします。

※ ここでのご説明は、平成28年時点での法律を前提としています。不動産を売却した際の税金は、頻繁に改正されますので、必ず事前に税理士等の専門家にご相談ください。

「目次」

実際の取得費と概算取得費について

不動産を売却した際は、その売却益に「譲渡所得税(じょうとしょとくぜい)」という税金がかかります。

※ 詳細はこちらの個人が不動産を売却した際は、どのような税金がかかりますか?を参考にしてください。

ですので、取得費(=購入代金:建築代金)を、どうやって計算するかは大切です。

ところで、この取得費の計算方法ですが、次の2つの計算方法のうち、有利な方を選ぶことができます。

- 実際の取得費

- 概算取得費

1.実際の取得費

取得費は、実際に支払った(購入した・建築した)金額で計算するのが大原則です。

ですので、購入時に支払った金額を証明する資料(売買契約書・領収書等)を厚め、そこから取得費を計算することになります。

2.概算取得費

「概算取得費(がいさんしゅとくひ)」という考え方があります。

これは、実際の取得費(実際に支払った金額)ではなく、つぎの計算式で計算した金額を取得費とする方法です。

「収入金額×5%=概算取得費」

要するに、購入金額が分からないのであれば、売却金額の5%で計算して良いよ、という制度です。

なお、実際の取得費が分かっている場合でも、概算取得費を使うことは原則として可能です。

ですので、「実際の取得費」と「概算取得費」のそれぞれを計算してみて、どちらが高くなるのか考える必要があります。

(取得費が高くなった方が譲渡所得が少なくなるため)

一概には言えませんが、昭和40年代以降に購入した土地については、高度経済成長やバブル経済で土地が値上がりしたため、概算取得費(5%)を使うより、実際の取得費を使った方が、取得費が高くなることが多いかもしれません。

ですが、戦前から持っている、先祖代々の土地を売却する場合は、概算取得費の方が有利になることが多いでしょう。

なお、ここでの「収入金額」とは、実際の売却金額だけでなく、売却時に受け取る金額の一切を指しています

ですので、売買契約書に書かれている売却金額だけでなく、固定資産税清算金を受け取っていた場合は、そちらも含めますのでお気をつけくださいね。

実際の取得費の計算方法

取得費の基本的な考え方は、「購入時に実際に支払った代金の一切」です。

ですので、実際の購入金額だけでなく、その時に払った不動産業者への仲介手数料や、以前の所有者への立退料も取得費になります。

ここでは、実務経験を踏まえた、間違えやすいポイントについてご説明していきましょう。

| 番号 | 取得費の種類 | 事業用 | 事業用以外 | 特徴 |

|---|---|---|---|---|

| 1. | 購入(建築)代金 | ○ | ○ | 実際の購入(建築)代金 |

| 2. | 購入時の 仲介手数料 |

○ | ○ | 不動産業者に支払った 仲介手数料 |

| 3. | 立ち退き費用 | ○ | ○ | 以前の所有者等への 立退料 |

| 4. | 収入印紙 | × (必要経費) |

○ | 売買契約書に貼った 印紙代 |

| 5. | 登録免許税 不動産取得税等 |

× (必要経費) |

○ | 取得時に役所に納めた 印紙代・税金等 |

| 6. | 取得した建物の 取り壊し費用 |

○ | ○ | 土地建物を一括取得し 直ちに建物を取壊した費用 |

| 7. | 固定資産税清算金 | ○ | ○ | 売買決済時に精算した 固定資産税 |

| 8. | 借入金の利子 (利息) |

○または× (使用前の分) |

○ (使用前の分) |

不動産購入のための 借入金利息 |

※ 「○・・・取得費に含める」「×・・・取得費に含めない」

順番に、ご説明していきましょう。

1.購入(建築)代金

(1)売買契約書を信用し過ぎない

実際の購入(建築)代金が、取得費になります。

これは、問題ないでしょう。

売買契約書があれば、そちらに書かれている金額が取得費になります。

ですが、確実ではありません。

というのも、売買契約書に記載されない売買金額?というものもあるからです。

以前、私が実際に経験した事例をご説明します。

(守秘義務の関係で、数字は少し変更しています)

あるお客様の譲渡所得の計算をご依頼頂き、資料を頂きました。

売買契約書に「1億円」とあるので、実際の購入代金は1億円なんだと思いました。

ですが、購入代金の領収書を見ると、

「1億円」と「1,000万円」の2枚に分かれているのです。

これをお客様にお聞きしました。

すると、お客様は、

「購入先は不動産業者でした。ですが、その不動産業者からの依頼で、実際は1億1千万円払いましたが、形式上、1億円にしておいて欲しいとのことでした。こちらも、どうしても欲しかった土地なので、実際は1億1千万円払ったのですが、業者の求めに応じて、形式上は1億円になりました。」

とのことでした。

今は宅建業法が厳しくなり、そのようなことは殆どないのでしょうが、数十年前は、よくあったみたいです。

ですので、数十年前の不動産の取得費を調べる際は、単に売買契約書をチェックするだけでなく、お客様からよくヒアリングする必要がありますね。

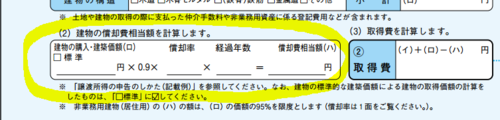

(2)建物には減価償却という考え方がある

税理士や簿記会計の経験者であれば当たり前の考え方なんですが、建物には減価償却(げんかしょうきゃく)という考え方があります。

要は、税務署は、

「建物の価値は少しずつ減っていくでしょう。だから、1億円で買った(または建てた)建物の取得費は1億円でなく、価値の目減り分を差し引いた金額にして計算しないさい!」

と言ってるんですね。

※ 価値の目減り分は自分で使った、と考えるんですね。

ですので、譲渡所得の計算書にも、そのような計算欄があります。

建物は約20年~約50年程度で、価値がほとんどなくなります。

実際の計算は、国税庁のホームページを参考にして頂くと良いかと思います。

また、建物を、

- 事業用(賃貸や自分の商売)で使っていた場合

- 自己用(自宅として使っていた場合)

という用途ごとに、減価償却するスピード(価値が目減りする速度)が違います。

お気をつけください。

2.購入時の仲介手数料

不動産を購入する際は、不動産業者に仲介してもらうのが普通です。

(不動産購入は確認すべき事項が多いからなんですね)

この業者に支払った仲介手数料も、取得費に含まれます。

ですので、購入時に仲介をお願いした方は、仲介手数料の領収書がお手元にあるはずなので、そちらから仲介手数料の金額が分かります。

もし、領収書を紛失してしまった場合は、見積書等が残っていれば、そちらで代用することもできますので、探してみてください。

3.立ち退き費用

ある土地や建物をどうしても購入したい。

そんな時、立ち退き料を支払う事があります。

要は、「お金を払うから、この土地(建物)から出て行ってください」

というお金です。

購入時に払ったこれらのお金は、立退料(たちのきりょう)または立ち退き費用(たちのき費用)と呼ばれるものです。

これらは、土地・建物の取得費になります。

4.収入印紙

不動産の売買契約書には、収入印紙を貼らなければいけません。

(貼る金額は、売買代金に比例して多くなりますが、通常は数万円です)

購入時の売買契約書に添付した(貼った)収入印紙ですが、これは、つぎのように取扱いが分かれます。

- 事業用(不動産賃貸業・商売)に使っていた場合

・・・必要経費 - 非事業用(自宅等)で使っていた場合

・・・取得費

ですので、その不動産を購入後、どのように使っていたかによって判断することになります。

ところで、収入印紙を必要経費にするのか、取得費にするのかですが、法律や通達では曖昧な部分があります。

ですが、国税庁は、自らのホームページ「取得費になるもの」で、自分達の考え方を公表してくれています。

その一部分を引用しますと・・・

「3 その他の取得費」

上記2のほか取得費に含まれる主なものは次のとおりです。ただし、事業所得などの必要経費に算入されたものは含まれません。

- (1) 土地や建物を購入(贈与、相続又は遺贈による取得も含みます。)したときに納めた登録免許税(登記費用も含みます。)、不動産取得税、特別土地保有税(取得分)、印紙税

なお、業務の用に供される資産の場合には、これらの税金は取得費に含まれません。- (2) 借主がいる土地や建物を購入するときに、借主を立ち退かせるために支払った立退料

- (3) 土地の埋立てや土盛り、地ならしをするために支払った造成費用

- (4) 土地の取得に際して支払った土地の測量費

- (5) 所有権などを確保するために要した訴訟費用

これは、例えば所有者について争いのある土地を購入した後、紛争を解決して土地を自分のものにした場合に、それまでにかかった訴訟費用のことをいいます。

なお、相続財産である土地を遺産分割するためにかかった訴訟費用等は、取得費になりません。- (6) 建物付の土地を購入して、その後おおむね1年以内に建物を取り壊すなど、当初から土地の利用が目的であったと認められる場合の建物の購入代金や取壊しの費用

- (7) 土地や建物を購入するために借り入れた資金の利子のうち、その土地や建物を実際に使用開始する日までの期間に対応する部分の利子

- (8) 既に締結されている土地などの購入契約を解除して、他の物件を取得することとした場合に支出する違約金

この黄色の部分で、印紙税は原則として取得費だが、業務の用に供される資産の場合には、取得費に含まれない(=必要経費)と、説明しています。

ですので、売買契約書に貼った収入印紙は、事業用であれば必要経費、非事業用であれば取得費になると思われます。

また、誰が印紙代金を負担していたのか確認する必要があります。

購入時の売買契約書を見てください。その最後の方に、

「この契約書は売主・買主が各自1通保管し・・・」

とある場合は、それぞれが負担していると考えられるため、印紙購入時の領収書がなくても、自分で印紙を負担したと思われますので、必要経費または取得費にして問題ないと思われます。

ですが、最近たまにあるのが、

「この契約書は買主が原本を保有し、売主は写しを保管し・・・」

と記載されているものがあります。

この場合は、真の印紙代金の負担者を確認し、買主が負担していれば、買主の必要経費または取得費になります。

※ 本来は契約書を2通作るべきなのですが、収入印紙の負担を減らすために、契約書1通作戦?がまれに行われます。不動産業者が買主の場合に、このケースが多いと感じます。

5.登録免許税・不動産取得税等

不動産購入時に支払う税金には、さきほどの印紙税以外に、「登録免許税」と「不動産取得税」があります。

「登録免許税」とは、不動産の名義変更にかかる税金のことです。

不動産の売買契約書を作成し、売主・買主が署名押印すると、司法書士先生が売買契約書を持って法務局に行きます。

そうすると、登記申請書を提出する際、法務局で「登録免許税(とうろくめんきょぜい)」という税金を支払うよう求められます。

この「登録免許税」とは、いわば、不動産の登記簿謄本の名義書換料と考えると、分かりやすいかもしれません。

また、「不動産取得税」という税金があります。

東京都の場合ですが、不動産を取得してから暫くすると、都税事務所から、「不動産取得税を払ってください」という通知書が来ます。

これも、不動産購入に伴う税金です。

これも先程の収入印紙と同じ考え方で、事業用であれば必要経費、非事業用であれば取得費になると思われます。

6.取得した建物の取り壊し費用

新しいアパートを建てるために、土地と一緒に古い建物を購入する。

そんな方も多いと思います。

建物を取得後に、直ちに取り壊した場合は、その取り壊し費用は土地の取得費になります。

7.固定資産税清算金

固定資産税清算金も取得費になります。

固定資産税は、本来は、その年の1月1日現在の所有者が全額負担すべきものです。

ですが、不動産業界の慣習で、年の途中で売買した場合は、一部を買主が、日割り計算等で精算し、負担することになっています。

この、購入時に支払った固定資産税の負担金(「固定資産税清算金」と呼びます)は、土地・建物の取得費になります。

固定資産税清算金を支払った場合は、領収書や清算書があるはずですから、それらを探しましょう。

※ 固定資産税清算金の内容について詳しくお知りになりたい方は、不動産の売買契約書で、税理士がチェックすべきポイントとは?をご覧ください。

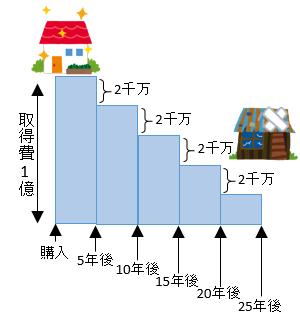

8.借入金の利子(利息)

不動産を購入する際、銀行から借り入れをする方も多いでしょう。

借入金の利子(利息)ですが、つぎのようになります。

図のように、「利用開始するまでに支払った利息」と、「利用開始後に支払った利息」との2つに取扱いが分かれます。

(1)利用開始までに支払った利息

例えば、賃貸アパートを建てるために、銀行から借り入れをしたとしましょう。

その際、銀行から建物建築のためのローンを組みます。

そのローンの利息ですが、建物の利用開始前(建物を建てて入居する直前)までの分は、「初めて不動産賃貸業を始めた場合」と「既に不動産賃貸業を営んでいる場合」とで取扱いが分かれます。

「初めて不動産賃貸業を始めた場合」

近年の不動産投資ブームで、初めて不動産賃貸業を始めた。

そのような方は、利用開始前までの利息は、土地または建物の取得費に加算することになります。

こちらとしては、最初から必要経費にした方が、事業開始初年度の税金が安くなるので、そうしたいところです。

ですが、利用開始までの分は、取得費(具体的には土地または建物の取得費)に加算することになり、必要経費にすることはできません。

「既に不動産賃貸業を営んでいる場合」

既に不動産賃貸業を営んでおり、今回の建物が2棟目である。

そのような方は、「取得費(土地または建物の取得費)」とすることもできますし、「必要経費」にすることもできます。

どちらか有利な方を選ぶことができますので、よく検討して決めてください。

なお、自宅を建てようとして、住宅ローンを借りて土地を購入したが、建てるのを断念し、その後の利息を払い続けている。

そのような方もいるかもしれません。

このような場合は、利用を開始していないので、原則として、利息を土地の取得費に加算し続けることができるものと思われます。

ですが、その住宅ローン借入が、本当に土地購入と直接紐付いているか、利息支払の資料が残っているか、色々な条件があるので、この辺りは税理士等の専門家に相談された方がよいでしょう。

(2)利用開始後に支払った利息

実際に賃貸アパート業を開始した後に支払った利息は、選択の余地はなく、全て「必要経費」になります。

ところで、たまに問題になるのですが、借入金利息であれば、何でもかんでも「必要経費」になると思われている方も、いらっしゃるかもしれません。

ですが、そうではなく、借入金が賃貸不動産(賃貸アパート等)購入と紐付いていないとダメなんですね。

紐付いているとは、どんな意味でしょうか?

以前、色々な裁判例や裁決例を調べたことがあります。

それによると、つぎのようなケースはダメと税務署に判断されていました。

- 購入後に借り入れした場合

- 購入時に、たまたま近い金額の借り入れがあったので、無理矢理対応させた場合

要は、きちんと銀行に購入(建築)ローンの融資申請書類を提出し、その借り入れで購入(建築)した借入金利息だけが必要経費(または取得費)になるということです。

これらの裁判例・採決例を読むと、税務署は、銀行の融資申請書類まで見て判断しています。

その借り入れが、本当に土地・建物を購入(建築)するための借り入れかどうかをです。

ですので、購入後に借り入れしてもダメです。

(それは、単に運転資金とみなされます)

また、購入時に、たまたま、建物購入資金と近い金額の借り入れがあり、勝手に対応していると判断して、利息を経費にする方法もダメとされています。

このあたりをご存じない税理士先生もいらっしゃるので、充分に気をつけたいものです。

実際の取得費が分からない場合は?

数十年前に購入した不動産について、売買契約書や領収書を紛失してしまった・・・。

そのような方もいるかもしれません。

実務をしておりますと、意外とそのような方が多いように感じます。

普通は、不動産の権利証(登記識別情報)と売買契約書、セットで保管されていると思います。

ですが、父親が独断で不動産事業をしていて家族は知らなかった、といった事情の場合は、どこに保管されているかも分かりません・・・。

売買契約書や領収書が見つからない場合は、教科書通りの回答ですと、

「概算取得費(収入金額×5%)で計算する」

ということになります。

ですが、それではソンをしてしまう方もいらっしゃるでしょう。

その場合は、それなりの方法で、譲渡所得の計算をすることになります。

※ 詳しくは、不動産を売却した際の注意点(買った金額が分からない場合は?)の記事を参考にしてみてください。

相続があった場合の取得費は?

取得費は、原則として、新たな売買(譲渡)がない限り、最初の購入価額を引き継ぎます。

例えば、祖父が戦前(例えば80年前)に購入した土地があるとしましょう。

この土地の購入価額が1,000円だったとします。

それが、戦後の高度経済成長や都市化によって、1,000円が1億円になったとします。

そして、土地の所有者が相続により、

「祖父→父→自分(孫)」

と2代続けて相続し、自分(孫)が土地を売るとしましょう。

その場合の「実際の取得費」は、1,000円になります。

「え!祖父や父が亡くなったとき、時価1億円として相続税を払っているよ!だから、取得費は1億円になるんじゃないの?」

と、おっしゃる方もいらっしゃいます。

ですが、残念ながら、実際の取得費は1,000円になるんですね。

※ 裁判を起こした方もいらっしゃいますが、残念ながら負けています。

「相続税」と「譲渡所得税(所得税+住民税)」で二重に税金を払うことになるんですが、これは致し方ありません。

ただし、その代わりといっては何ですが、実際の取得が分かっていても、概算取得費(収入金額×5%)を使うことは原則として可能です。

ですので、実務上は、先祖代々の土地を売却した際は、概算取得費(収入金額×5%)を使うケースがほとんどです。

相続税の取得費加算が使えるかの確認しましょう

「相続税の取得費加算」という制度があります。

要は、相続した土地を、相続開始日から3年10ヶ月以内に売却すれば、払った相続税のうち売却した土地に対応する分を経費にできる、という制度です。

この制度ですが、以前は、「売却した土地に対応する分」ではなく、「相続した全ての土地に対応する分」となっておりました。

※ つまり、売却していない土地についての相続税も経費にできたのです。

(旧制度)平成26年12月31日の相続開始まで

(新制度)平成27年1月1日の相続開始以降

このように、平成27年1月1日以降に開始した相続より、売却した分に対応する相続税しか経費にならなくなったのです。

ですが、相続した不動産をすぐに売却される方は、若干ですが譲渡所得税が安くなりますので、忘れずに使いましょう。

買換特例や交換特例を受けていないか、確認しましょう!

これは税理士でも忘れやすい論点です。

今回売却した土地・建物について、以前に、買換特例(かいかえとくれい)や交換特例(こうかんとくれい)を受けていないか、必ず確認する必要があります。

今までのご説明では、

「実際の購入(建築)価額=取得費」

ということでご説明してきました。

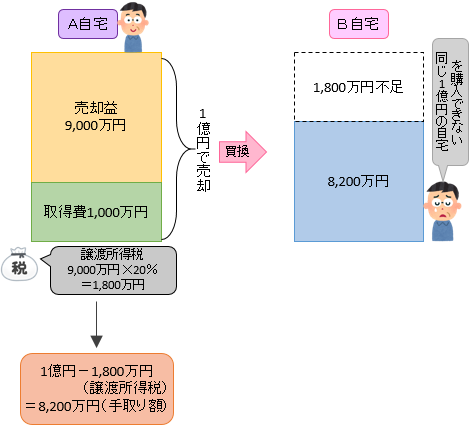

ですが、下の図をご覧ください。

例えば、自宅を売り、新しい自宅を購入したとしましょう。

この図では、譲渡所得税が1,800万円かかりますから、手取額が8,200万円となります。

そうすると、同じ1億円の自宅を購入しようとしても、税金分の1,800万円が不足してしまい、自宅が狭くなってしまうかもしれません。

そこで税務署は、自宅のような普段使う大切な資産については、

「今回(A自宅の売却)については、1,800万円の税金をかけません。ですが、B自宅を売却したときに税金をかけますね」

という取扱いにしてくれたのです。

具体的には、

「B自宅を売却した時の取得費を、実際の購入代金である1億円ではなく1,000万円にしてくださいね」

と言っているんです。

※ 要は、A自宅の取得費を引き継ぐということです。

これを実務に置き換えると、どういうことになるのでしょうか?

お客様がB自宅を売却された。

そして、税理士は、

「B自宅を購入したときの売買契約書を持ってきてください」

とお伝えします。

そして、税理士は、その売買契約書どおりに、B自宅の取得費を1億円と計算して、確定申告しました。

すると、税務署から電話がかかってきて、

「**先生~。このお客さんは、前回、居住用資産の買換特例を受けていらっしゃいますよ~。ですので、取得費を1,000万円に訂正して追加の税金を払ってくださいね!」

とのご指導を受けることになります・・・。

お客様がA自宅を売却した際に、この制度(居住用資産の買換)を使っていた場合、税務署に確定申告書を提出しています。

税務署はこの資料を、B自宅を売るまで、ほぼ永久に保管しています。

ですので、B自宅を売ったときに、取得費を1,000万円ではなく1億円として申告すると、税務署から間違っている旨の連絡がくるんですね。

このようなことにならないよう、税理士はお客様に、つぎの事項を確認する必要があります。

- 売却した不動産の購入資金はどこから来たのか?

- どのような用途で使用していたのか?

- 購入当時の買換特例の税制はどうなっていたのか?

- 特例制度を使っているならば、確定申告書の控えがあるか?

まず、B自宅の購入資金についてお聞きします。

銀行借入かもしれません。また、親から贈与された資金かもしれません。

ですが、旧自宅(A自宅)を売却した資金で購入したということであれば、この買換特例を受けているかもしれない、と推測できます。

また、この買換特例は居住用資産(自宅)、事業用資産(賃貸アパート等)といったように、用途ごとに制度が分かれていますので、利用状況についてお聞きすることも必要です。

さらに、A自宅を売却した当時(数十年前)の税制も確認が必要です。

この制度は何度も改正されているため、売却時にどのような特例があったのか確認する必要があります。

そして最後に、特例を使っていたならば確定申告書を税務署に提出しているはずですので、その控えを確認します。

ですが、この控えがない場合は、税務署に書面等で、以前に特例制度を受けているか確認も必要かもしれません。

ですので、不動産の取得費を計算する際は、単に売買契約書を確認するだけでなく、これらの特例制度を受けていないかの確認も必要です。

なお、この考え方は、土地・建物を交換した場合でも同じです。

不動産の交換は、原則としてお金のやり取りはないのですが、税金の法律では、交換も譲渡(売買)と考えているからなんですね。

今回は、不動産を売却した際の、「取得費」について確認してきました。

取得費は、色々な論点があります。

数十年前の資料が残っているか、実際の取得費と概算取得費のどちらを使うのか、以前に買換特例等を受けていないか・・・。

これらの論点を一つ一つ確認し、確定申告書を作り上げていくのです。

数字を写すだけであれば簡単なんですが、その数字を正確に作り上げるためには、税理士の知識と経験が必要になるんですね。

不動産を売却した際の確定申告をご依頼されたい場合は、中央区日本橋にある当税理士事務所にご相談ください。