本ページでは、弁護士業・弁理士業・司法書士業の確定申告のポイントについて、まとめています。

ご自分で確定申告されている方、税理士に任せている方、色々だと思いますが、ご参考にしてみてください。

なお、3つの士業とも、売上・経費の考え方の多くが共通しています。

そのため、弁護士業を中心に説明し、弁護士業と異なる部分だけ、下記ページでご説明しています。

※ 平成29年時点での税法をもとにご説明しています。また、ここでは、個人事業者を前提としてご説明しています。よって、法人化によって弁護士法人等にされている方は、ここでのご説明と異なる部分がありますので、お気をつけください。

(最終更新:平成29年3月24日)

弁護士の確定申告のポイント

1-1.個人事業の開業届出書

1-2.青色申告承認申請書

1-3.消費税簡易課税制度選択届出書

1-4.源泉所得税の納期の特例

1-5.届出書のまとめ

2-1.顧問料売上の計上時期

2-2.単発事件等の売上計上時期

2-3.源泉所得税の問題

2-4.支払調書との整合性の問題

3.経費の注意点

3-1.家事按分という考え方

3-2.具体的な経費について

4-1.消費税がかかる!

4-2.支払調書を紛失しないようにする

5.その他の注意点

5-1.経理を意識した通帳

5-2.立替金経理

1.税務署への届出書について

即独(ソクドク)ですぐに独立された、法律事務所に勤務されながら個人で開業された、皆さんご事情はそれぞれだと思います。

個人事業を開業した場合は、税務署に次の届出書を提出しましょう。

(1)個人事業の開業届出書

個人事業を開業された場合は、こちらの「個人事業の開業届書」を税務署と都税事務所に提出する必要があります。

同じような届出書を、都税事務所(県税事務所)にも提出する必要があります。

提出の目的ですが、

「これから個人事業を始めますので、税務署には所得税と消費税、都税事務所(県税事務所)には事業税をお支払いします。そのため事前にお知らせします」

ということを知らせるために必要になります。

これを提出することにより、税務署や都税事務所も、

「A弁護士が個人事業を開始したんだ」

ということを把握し、確定申告時期の少し前に、確定申告用紙を送ってきてくれます。

なお、この届出書を出さなかったらからといって、特に罰則はありません。

ですが、きちんと出しておいた方が良いと思います。

(2)青色申告承認申請書

この届出書は、税務署に、

「きちんと帳簿を記帳して確定申告するので、これから青色申告させてください」

とお願い?する書類です。

提出期限は、つぎのいずれか早い時期になります。

- 事業を開始してから2ヶ月以内

- 適用を受けようとする年の3月15日まで

弊事務所にご相談にいらっしゃる弁護士先生は、既に開業されている方が多いです。

その場合の多くが「白色申告」で確定申告をされていらっしゃいます。

※ 白色申告とは、青色申告の反対語で、きちんと帳簿をつけないで確定申告するという意味です。税務署から送られてくる用紙が青色申告の場合は青色(正確には緑っぽいですが)、白色申告の場合は白色(正確には茶色っぽいですが)ということで、その名が付けられたそうです。

青色申告には、次のような特典がある一方、記帳義務が課されています。

- 青色申告特別控除

・・・所得から10万円または65万円を控除できる - 赤字の繰越

・・・赤字が出た場合は3年間繰り越せる - 少額減価償却資産の特例が適用できる

・・・30万円未満の備品はすぐに経費にできる - 税額控除ができる

人を雇った場合等の税額控除等が適用できる

多くの先生方が「記帳義務が果たせないので白色申告するしかない」とお考えだと思います。

ですが、そんなことはありません。

上記にある「青色申告特別控除」ですが、10万円と65万円があります。

これは、次のような意味なんです。

- 10万円

・・・簡易的な帳簿を付けている人 - 65万円

・・・キッチリとした帳簿(複式簿記による帳簿)を付けている人

簡易的な帳簿とは、本当に簡易的な帳簿でいいんです。

(エクセルでの簡易的な経費一覧表、売上一覧表でも、認められると思われます)

先程のご説明のとおり、青色申告には色々な特典があります。

弁護士業で赤字が出ることは考えにくいと思いますので、赤字の繰越はあまり考えなくてもいいと思います。

(顧問先から多額の損害賠償されても、弁護士賠償責任保険でカバーされると思われますので)

ですが、25万円のノートパソコンを買った場合は、どうでしょう?

この場合、青色申告ですと、すぐに経費にできますが、白色申告ですと4年に渡って経費にしなければなりません。

(減価償却という考え方です)

ですので、これから弁護士業をされる方はもちろんのこと、既に開始されている方も、早めに青色申告に切り替えた方が良いと思います。

(3)消費税簡易課税制度選択届出書

弁護士業といえども消費税がかかります。

消費税は、ざっくり言いますと、2年前の(消費税がかかる)売上が1,000万円を超えたら、消費税がかかります。

※ただし、例外として、前年の前半の売上・給与支払額が1,000万円を超えたら、すぐにかかる場合があります。いわゆる特定期間という考え方です。

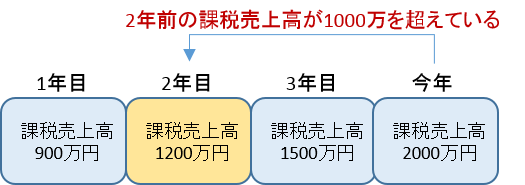

下の図をご覧ください。

この図のように、原則として、2年前の(消費税がかかる)売上が1,000万円を超えたら、消費税を納める義務が発生します。

弁護士業で消費税がかかる売上は、つぎのとおりです。

- 報酬金

- 原稿料・講演料

「え?原稿料や講演料は、事業所得にしないで、雑所得(本業以外の収入)で確定申告してるよ!だから消費税の計算には含めないんじゃないの?」

といった、ご意見があるかもしれません。

ですが、これらの原稿・講演は、弁護士業に付随して(弁護士業の知識を生かして)行っているものですよね。

ですから、所得税の計算上は事業所得に含めることになり(判例が根拠です)、さらに、消費税の計算上は売上に含めるんですね。

消費税法施行令にも、その旨が書かれています。

(一部省略してご説明します)

(資産の譲渡等の範囲)第二条 法第二条第一項第八号 に規定する対価を得て行われる資産の譲渡若しくは貸付け又は役務の提供に類する行為として政令で定めるものは、次に掲げるものとする。

3 資産の譲渡等には、その性質上事業に付随して対価を得て行われる資産の譲渡及び貸付け並びに役務の提供を含むものとする。

また、もう一つ注意点がございます。

それは、2年前の売上で納税義務を判定する場合です。

例えばですが、開業された弁護士先生で、順調に売上が伸びた場合を想定してみましょうか。

- 1年目(免税)

・・・9,900,000円(税抜)

・・・10,692,000円(税込) - 2年目(免税)

・・・12,000,000円(税抜)

・・・12,960,000円(税込) - 3年目(?)

・・・15,000,000円(税抜)

・・・16,200,000円(税込)

まず最初に、1年目と2年目は、それぞれ2年前の売上がありません(0円です)ので、原則として消費税の納税義務は発生しません。

ですが、お気づきのことはありませんか?

「あれ?1年目と2年目は消費税がかかっていないのに、消費税をもらっちゃっていいの?」

ということです。

これは、もらってOKです(というより、もらってください。8%分、トクをするわけですから)

では、3年目に消費税がかかるのか、かからないのかの判定に移ります。

3年目の2年前は1年目です。

とすると、1年目の売上は、どちらで判定するのでしょうか?

税抜金額の9,900,000円ですか?

税込金額の10,692,000円ですか?

答えは「10,692,000円」で判断することになります。

すると、「10,692,000円>1,000万円」となり、3年目より消費税の納税義務者となります。

2年前の売上の判定ですが、2年前が免税事業者(消費税がかからない事業者)期間中であれば税込金額(10,692,000円)で、課税事業者(消費税がかかる事業者)期間中であれば税抜(9,900,000円)で判断します。

私はどちらも税抜で判断するのが正しいのでは?と思いますが、判例では上記のように判示されています。

売上が伸びてきた開業3年目から5年目くらいに消費税の課税事業者になる方が多いと思いますので、税込で判定するのか、税抜で判定するのか、お気をつけください。

なお、「消費税簡易課税制度選択届出書」は免税事業者期間中でも提出することができます。

(消費税の通達にもそのような記載があります)

ですので、売上が順調に伸びてきた方は、早めに消費税簡易課税制度選択届出書を提出しておきましょう。

※ただし、多額の課税仕入が見込まれる方(例えば自分で弁護士事務所ビルを建設しようとしている方等)は、簡易課税ですと不利になることもあります。

(ただし、弁護士先生は、ほとんど該当しないと思いますので、普通に簡易課税制度選択届出書を出していいと思います)

(4)源泉所得税の納期の特例

従業員(パート・アルバイト含む)を一人でも雇うと、源泉所得税の問題が発生します。

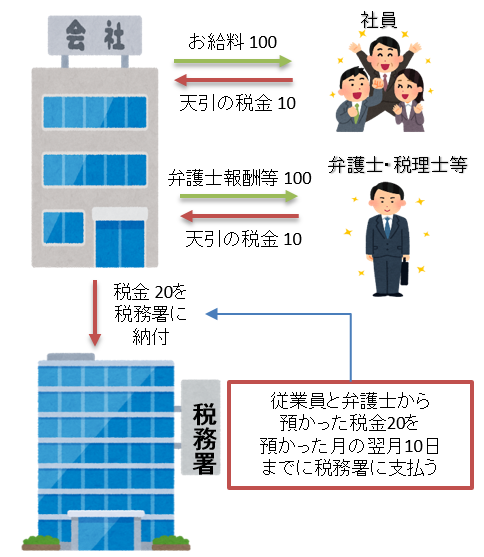

源泉所得税のイメージは、次のとおりです。

この図では、個人事業者ではなく、会社を例にしていますが、個人事業者であっても仕組みは同じです。

(会社が個人事業者に置き換わるだけです)

個人事業者である弁護士先生が、当初からある程度の売上が見込めるとして、開業してすぐに女性事務員さん(正社員・28歳)を、4月1日に雇ったとしましょうか。

お給料の支払いは4月末を初回とします。

そうすると、4月末にお給料100を支給するときに、従業員から10の源泉所得税を預かっていますから、この10を税務署に納めなければなりません。

ですが、お忙しい弁護士先生の場合、毎月、銀行窓口や税務署窓口に行ったりできませんよね?

ですので、そのような場合に備えて、常時従業員が10人未満の会社・個人事業者については、

「源泉所得税の納期の特例の承認に関する申請書」

という届出書を提出することができます。

これを出しておけば、源泉所得税の納付タイミングを半年に1回にすることができます。具体的にはつぎのようなイメージです。

- 1月1日~6月30日までに支払った支払った分

・・・7月10日まで - 7月1日~12月31日までに支払った支払った分

・・・翌年1月20日まで

そうすると、本来であれば毎月納めなければならない源泉所得税を、半年に1回で良くなりますから、相当ラクになりますよね。

また、この半年に1回の納付制度(特例納付といいます)は、従業員への給料だけでなく、弁護士・税理士に支払う報酬にも適用されます。

従業員を1人でも雇っている個人事業者は、「源泉徴収義務者」となります。

つまり、外部に支払う経費のうち、源泉徴収の対象となっているものに関しては、源泉所得税を天引きして支払う必要があるんです。

(お給料以外で)弁護士先生が支払う経費で源泉徴収対象のもの。

それは、外注している弁護士費用や、税理士への委任費用といったものになります。

従業員を1人でも雇うと、源泉徴収義務が発生しますので、これら弁護士・税理士等への支払時には源泉所得税を天引きする必要があります。お気をつけください。

なお、従業員を雇った際は、「給与支払事務所等の開設届出書」という書類も、併せて提出が必要となります。

お気をつけください。

(5)届出書のまとめ

ここまでのまとめですが、次の届出書はきちんと提出しておきましょう。

- 個人事業の開業届出書

- 青色申告承認申請書

- 消費税の簡易課税制度選択届出書(※)

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

※ただし、消費税の簡易課税制度選択届出書は、一般的には開業時には提出しません。消費税の納税義務者となることが分かったときに、早めに提出するのが実務です。

また、これ以外にも、配偶者に給料を出す場合に必要な「青色事業専従者給与に関する届出書」、減価償却方法を変更する「償却方法の変更届」等もありますが、あまり使われないと思いますので、ここでの説明は省略させて頂きます。

2.売上(報酬金)について

売上には、色々な注意点があります。

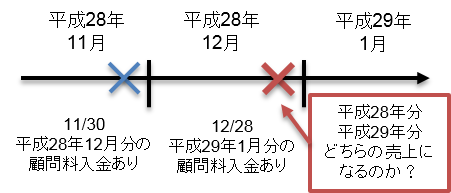

(1)顧問料売上の計上時期

顧問契約をされている弁護士先生については、毎月顧問料が入金されると思います。

この顧問料ですが、いつの年の売上に計上するのが正しいのでしょうか?

例えばですが、顧問契約書に

「当月分の顧問料を前月末までに振り込む」

との記載があったとします。

そうすると、次の図のイメージになると思います。

平成29年1月分の顧問料を、平成28年12月28日にもらっているわけです。

これは、平成28年分の売上になるんでしょうか?

それとも、平成29年分の売上になるんでしょうか?

答えは・・・

「平成28年分の収入になる」です。

根拠は、下記の所得税法基本通達です。

(一部省略してご説明しています)

(事業所得の総収入金額の収入すべき時期)36-8 事業所得の総収入金額の収入すべき時期は、別段の定めがある場合を除き、次の収入金額については、それぞれ次に掲げる日によるものとする。)

(5) 人的役務の提供(請負を除く。)による収入金額については、その人的役務の提供を完了した日。ただし、人的役務の提供による報酬を期間の経過又は役務の提供の程度等に応じて収入する特約又は慣習がある場合におけるその期間の経過又は役務の提供の程度等に対応する報酬については、その特約又は慣習によりその収入すべき事由が生じた日

ちょっと長いですが、税務署が何を言いたいのかというと、

「顧問料をもらうべき日に売上に計上してください」

ということです。

つまり、平成29年1月分の顧問料は、平成28年12月末にもらうことになっています。

(契約でそうなっているはずです。また、顧問契約書がなくても慣習でそうなっています)

ですので、平成28年分の売上にしてください。

これは私だけの意見ではなく、国税庁内部の方も同じ意見です。

というのも、偉い国税OBの方々が書かれた、権威ある通達の解説本(税務署内にもこれが常備されています)にも、そのように書かれているからなんです。

(毎月受ける顧問料で、予め支払日が決められている場合は、その日の売上にしてください、となっているんです)

税金、特に所得税には「権利確定主義」という考え方があります。

もらう権利が確定したときにの収入にしなさい、という考え方です。

平成28年12月末にもらった顧問料に、(顧問契約解約等で)返金の可能性があるならば、また違う考え方もできるかもしれません。

ですが、返金なんてしませんよね?

ですから、平成28年12月末に入金のあった金額は、平成28年分の売上とすべきなんです。

ところで、ここでご注意頂きたい点があります。

それは、消費税です。

この1ヶ月の売上計上のズレは、普段はあまり問題になりません。

(平成28年に税金を払うのか、平成29年に税金を払うかの違いだけなので)

ただし、開業直後で売上が順調に伸びてきた弁護士先生の場合、お気をつけください。

特に、年間売上が1,000万円を超えるか超えないかの微妙なラインの先生は要注意です。

この売上計上時期を間違うと、消費税の納税義務にも影響を与え、さらには簡易課税制度選択届出書の出し遅れにもつながります。

たかが1ヶ月の顧問料のズレなんですが、間違いますと、余分に税金を払うことになってしまいます。

お気をつけください。

(2)単発事件等の売上計上時期

ここでは、顧問料以外の単発の売上について考えてみたいと思います。

「着手金はいつ収入に計上すべきか?」

弁護士先生のお仕事は、次のような報酬のもらい方になると思います。

「着手金」+「残金(成功報酬)」

着手金は、契約を締結したときにもらうことが確定する、と税務では考えます(例え入金されていなくてもです)。

ですから、契約締結日に収入に計上します。これは東京地裁判決(平成20年1月31日判示)でも、そのように判断されています。

年末時期に、かけこみで事件を受任される弁護士先生は多いと思います。先程のご説明のように、着手金は契約締結時に収入計上ですから、契約締結日が年内であれば、年をまたがず、年内の収入として確定申告しましょう。

「残りの報酬はいつ計上すべきか?」

これも先程の東京地裁で判示されています。

契約書に「委任事務終了時に支払う」とあった場合は、委任事務終了時の日に収入に計上しなければなりません。

依頼者が債務超過状態で、残金を支払えるか分からない・・・。そんなときでも収入に計上しなければなりません。

万が一、そのような依頼者からの入金が焦げ付いたときは、下記でご説明する貸し倒れで経費に計上することになります。

「立て替えた印紙はどうすればよいか?」

裁判所等へ申請する際、印紙を立て替える場合があります。

依頼者から実費としてもらいますので、帳簿をつける際は、会計上は「売上」や「収入」といった名前の科目を使わず、「立替金」といったように、収入に関係ない科目を使いましょう。

(税務調査等で収入の計上漏れと疑われるのを防ぐため)

「契約書の印紙はどうすればよいか?」

個人開業の弁護士先生は、印紙税法の規定により、領収書については印紙税はかかりません。

ですが、依頼者との契約書には、所定の印紙が必要な場合があります。

「請負契約」には印紙が必要で、「委任契約」には印紙が不要との取り扱いになっています。

ここでの請負契約とは、仕事内容が特定されていて、報酬と仕事成果との対応関係があるものとされています。

例えば、特定の事件を解決するといった契約です。

対して、委任契約は、具体的な成果物がない契約ですので、継続的な顧問契約がこれにあたります。

このあたりは、税理士にご相談された方がよいかと思います。

また、契約書原本を一通だけ作成し、原本を依頼者へ、コピーを弁護士側で保管すれば印紙が1通分しかかかりませんので、若干の節約になるかと思います。

(3)源泉所得税の問題

弁護士先生の場合、クライアントへの請求書に下記のような項目があると思います。

(弊事務所の請求書の一部になります)

このように、クライアントが源泉徴収義務者であれば、請求時に源泉所得税を天引きして記載しなければなりません。

弁護士先生が請求書を発行する際、毎月の顧問料を請求する際は、次の点をクライアントに確認してください。

- 相手が法人か?

・・・法人であれば必ず源泉徴収が必要 - 個人でも従業員が1人以上いるか?

・・・1人でも従業員がいれば源泉徴収が必要

たまにあるのですが、

「石橋先生~。クライアント(法人)と源泉について話し合ったんだけど、経理が適当で、社長さんもおおざっぱな性格なんで、手取りで10万円もらう契約になったんですよ。源泉について話し合っても社長が忙しくて捕まらないんだけど・・・」

といったご相談が寄せられます。

この場合、まずは先方の社長さんに何とか時間を作ってもらい、次のいずれかの処理のうち、いずれでやるのか話し合ってください。

- 税込で源泉税を計算する方法

111,370円(報酬)ー11,370円(源泉)

=100,000円(手取額)

11,370円=111,370円×10.21% - 税抜で源泉税を計算する方法

110,440円(報酬)ー10,440円(源泉)

=100,000円(手取額)

10,440円=110,440円÷1.08×10.21%

どちらでやるか話し合って、それを基に請求書を作成してください。

ただし、どうしても社長さんがつかまらない場合は、税込(111,370円)で源泉を計算するしかない。

個人的にはそう思います。

というのも、国税庁等の解説や、通達を総合的に見ると、そのように処理すべきと読み取れるからんなんです。

(ですが、一番は、きちんと経理をしてくれるクライアントと契約を結ぶことでしょうか・・・)

(4)支払調書との整合性の問題

よく「石橋先生、クライアントから支払調書が来ないんですが・・・」

といったご相談をお受けします。

支払調書は、クライアント側は税務署に提出する義務がありますが、別に、業務を委託した弁護士に渡す必要はないんですね。

ですが、税務署に出した数字と、弁護士が売上計上した数字とが一致しないと、クライアントと弁護士、両方が税務署に怒られるかもしれない。

そのための数字合わせとして、会社がいわば「サービス」として弁護士先生に郵送しているだけなんです。

ですので、(業種は違いますが)クライアントが数十社ある弁理士先生の場合でも、半数くらいしか支払調書を送ってきません。

この場合は、こちらで認識した数字で確定申告するしかありません。

また、クライアントから送られてきた支払調書が必ず正しい数字とも限りません。

私(=石橋税理士)もクライアントから支払調書をもらう立場ですが、間違って、他の税理士に出すべき支払調書(そのクライアントには私を含めて税理士が2人いる)を、私のものだと勘違いして、数字は他の税理士、名前は私の名前で送ってきた、ちょっと、おっちょこちょいの会社さんもいます。

ですので、支払調書が届いたら、面倒ですが、確認することをお進めしています。

また、これも誤解があるのですが、支払調書は確定申告書に添付する義務はありません。

(そのような法律はありません)

弁護士先生宛に届いた支払調書ですが、弁護士先生が確定申告書につけて出す前に、既に税務署は入手しています。

(クライアントから税務署宛に、1月末までに提出されていますので)

ですので、クライアントから届いた支払調書については内容を確認し、明らかに間違っているようだったら訂正をお願いする。

届いていない分については、あまり気にしない。

確定申告書には、支払調書を添付しない。

(もちろん、どうしてもしたい先生は、しても構いませんが、それで税務調査に来る可能性が低くなる、といったことはないと思います)

このようにして頂ければと思います。

3.経費の注意点

経費には、色々な論点があります。

そもそも経費になるのか、経費の計上時期、さらには効率的な集計方法等・・・。

できるだけ分かりやすくご説明していきましょう。

(1)家事按分という考え方

個人の税金を計算する場合、「所得税」という法律に従って計算します。

その所得税法第45条に、つぎのような条文があります。

(一部省略して説明します)

(家事関連費等の必要経費不算入等)第四十五条 居住者が支出し又は納付する次に掲げるものの額は、その者の不動産所得の金額、事業所得の金額、山林所得の金額又は雑所得の金額の計算上、必要経費に算入しない。

一 家事上の経費及びこれに関連する経費で政令で定めるもの

さらには所得税法施行令で、具体的に定めています。

(家事関連費)第九十六条 法第四十五条第一項第一号 (必要経費とされない家事関連費)に規定する政令で定める経費は、次に掲げる経費以外の経費とする。

一 家事上の経費に関連する経費の主たる部分が不動産所得、事業所得、山林所得又は雑所得を生ずべき業務の遂行上必要であり、かつ、その必要である部分を明らかに区分することができる場合における当該部分に相当する経費

長いのですが、税務署は経費を3つに分類することにしたんです。

- 家事費

・・・明らかに生活費のもの - 家事関連費

・・・経費と生活費とが混ざっているもの - 経費

・・・明らかに全額が経費のもの

税務署は、

「法人と違い、個人は家事費(生活費)と経費とが混ざってしまうでしょう。だから、家事費と経費とが混ざっている分に関しては、合理的な基準で按分してくださいよ」

と言ってるんですね。

ですので、経費のうち、家事費(個人的な支出)が含まれているなら、それを合理的な基準で按分して抜き出す必要があります。

これを「家事按分(かじあんぶん)」と呼んでいます。

家事按分の合理的な基準ですが、色々な考え方があると思います。

例えばですが、つぎのような基準です。

- 一週間で按分

・・・一週間のうち5日仕事に使っているなら、5日/7日してみる - 面積で按分

・・・自宅の一部を仕事場に使っているなら、使用面積で按分 - 走行距離で按分

・・・自動車の場合、取引先と自宅の距離とで按分 - 使用時間

・・・携帯電話の場合、家族と取引先との通話時間で按分

他にも色々な基準が考えられますが、大切なのは、明らかに混ざっているものは必ず家事按分してください、ということです。

税務調査があった場合、家事按分していれば、その按分基準について色々言われるかもしれませんが、経費性自体を否認されることは(個人的には)少ないと思います。

ですが、最初から全く家事按分していませんと、税務署員の方の心象も悪くなってしまうのではないでしょうか?

「何でもかんでも経費に入れて、きちんとやっていませんね~」

となってしまうかもしれません。

ですので、きちんと家事按分をしてください。

(2)具体的な経費について

経費について書き始めますと、色々な論点が出てきてしまいますので、詳細には取り上げません。

ここでは、弁護士先生特有の経費について、考えてみたいと思います。

「タクシー代」

弁護士先生と言えば、タクシーです。

電車の方が早く移動できるのに、わざわざタクシー移動して、車内で打ち合わせをされている弁護士先生も多いと思います。

弁護士先生は、時間を切り売りして報酬を頂くお仕事ですから、やはりタクシーを良く使われます。

(特に、1,000円~2,000円くらいのタクシー代が多いのが特徴です)

タクシー代は、業務に使っていれば、もちろん経費です。

例えば、クライアントへの移動、サイン板書への移動、色々な用途が考えられます。

タクシー代も、他の経費と同じく、税務署に聞かれたら、業務に関連していることを証明する必要があります。

ですので、本来であれば、タクシー領収書に

「**商事(クライアント)への移動」

と、一言メモ書きして頂ければ良いのですが、弁護士先生はお忙しいので、そんなヒマはありません。

ですので、税務調査に備えて、タクシー領収書の日付と、ご自身の行動記録とが証明できるようにすることをお薦めしております。

具体的には、手帳やスケジュールカレンダーを保管しておき、タクシーの行き先について聞かれたら、きちんと答えられるようにしておけば大丈夫でしょう。

税金の時効は最大7年間となっています。

ですので、タクシー代の領収書だけでなく、手帳も7年間の保存をお願い致します。

「スーツ代」

始めに申し上げますと、スーツ代は経費にはならないと思います。

所得税法第37条では、経費の範囲についてつぎのように規定しています。

(一部省略しています)

(必要経費)第三十七条 その年分の不動産所得の金額、事業所得の金額又は雑所得の金額の計算上必要経費に算入すべき金額は、別段の定めがあるものを除き、これらの所得の総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用の額とする。

私なりに解釈すれば、所得税(個人の税金)は、法人税(会社の税金)よりも、経費になる範囲が狭いと思います。

というのも、わざわざ「直接に要した費用の額」や「所得を生ずべき業務について生じた費用」と言っているからなんですね。

スーツは、売上獲得に直接必要なものでしょうか?

税務署の言い分を勝手に想像しましょうか。

「いまどきはジャケパンスタイル(ジャケットにパンツのスタイル)も認められてきている。スーツは売上獲得に直接必要じゃないでしょ?」

かたや、弁護士先生の言い分を考えてみましょう。

「いやいや、スーツは月曜~金曜の仕事のときしか着てません。ジャケパンスタイルですと、クライアントからの信用問題にも関わりますので、スーツでないとダメなんです!」

両者の言い分は最もなんですが、もし税務調査があった場合、スーツは経費として認められないでしょう。

というのも、税務署の言うとおり、売上獲得に必ず必要という訳ではないからです。

スーツは人によって金額も違いますし、今時は着ていない弁護士先生も少なくないと思います。

また(機会は少ないでしょうが)結婚式に着ていくことも可能ですよね。

ちなみに、演歌歌手が着ているスーツは経費として認められています。

というのも、彼らが着ている(凄く派手な)スーツは、専用の倉庫で管理され、ステージや取材以外では着ることはありません。

(プライベートで着たくても、派手すぎますよね)

ですので、売上獲得にしか使っていませんので、芸能人のスーツは経費になります。

弁護士先生のなかには、

「税務調査があったけど、スーツ代については何も指摘されなかったよ」

と、おっしゃる方もいるかもしれません。

ですが、私がよく言うのは、

「他に問題があったから、そちらを優先してスーツ代には目をつぶったんじゃないですか?または、領収書が大量にあったので気づかなかったのか」

ということです。

ですので、税務署との争いたくない方は、スーツ代は経費に入れない方が良いでしょう。

(弁護士先生のお時間は貴重です。争っている時間がもったいないです)

「自宅家賃」

事務所だけでなく、自宅の書斎でお仕事をされる方もいらっしゃるかもしれません。

その際は、支払っている家賃の一部を経費にできるかもしれません。

例えば、自宅の賃貸マンションが60㎡だとしましょう。

書斎は20㎡。生活スペースは40㎡。支払家賃は月30万円だとします。

そうすると、家事按分で次のような計算が考えられます。

30万円×20㎡÷60㎡×5日/7日=71,428円(経費算入額)

一週間のうち、さすがに土日の2日間はお仕事をしないと思います。

ですので、書斎の面積をかけて、さらに月曜~金曜の5日間を仕事していると考えて、上記のような計算式を考えてみました。

ただ、書斎を本当に仕事専用で使っている先生もいると思いますので、その場合は日数按分は必要ないかもしれません。

「水道光熱費」

上記の自宅家賃と同じ考え方で、自宅の水道光熱費で、仕事に関係している部分は経費になります。

これも、自宅家賃を同じ考え方で按分すると良いでしょう。

「通信費」

弁護士先生で、IT機器(ノートパソコンやiPad)をフル活用されている先生は、通信費だけで月2万円~3万円はいくのではないでしょうか?

この通信費。もちろん経費になるんですが、ここでも家事按分の考え方があります。

メールやLINEのやり取りのなかで、家族や友人への連絡分へ経費になりません。

ですので、家事按分の合理的な基準を決める必要があります。

一般的には、「5日/7日」をして経費にされる方がおおいんじゃないでしょうか。

本来は、通話履歴やメール履歴を一本一本見て分解すべきなのでしょうが、はっきり言ってそんなことは不可能です。

また、週6日仕事されている方もいらっしゃるかもしれません。

そのような猛烈弁護士先生は「6日/7日」で按分しても良いかもしれません。

「税金関係」

税金は基本的には経費になりません。

ですが、一部例外があり、経費になる税金もあります。

(○が経費になるもの、×が経費にならないものです)

- 所得税・・・×

- 住民税・・・×

- 消費税・・・○

(税込経理をしている場合) - 事業税・・・○

- 固定資産税・・・○

(弁護士業に関わる部分のみ) - 自動車税・・・○

(弁護士業に関わる部分のみ) - 印紙税

消費税ですが、税込経理(消費税を含んだ売上・経費で経理すること)している場合は経費になります。

ですが、税抜経理であっても、税込経理と最終的には結果は一緒になりますので、あまり気にしなくて良いかもしれません。

むしろ気にすべきは、消費税を経費にするタイミングです。

多くの弁護士事務所では、消費税は税込経理をしていると思います。

その場合、翌年3月31日までに支払う消費税を、未払経費として今年の経費にすることもできますし、来年(実際に3月31日に支払った年)の経費にすることもできます。

ですので、「今年は儲かっちゃったな~」という弁護士先生は、未払経理して前倒しで今年の経費にした方が、所得税の性格(超過累進税率=所得が高くなるほど税率帯が上がる)から、税金の総額が安くなるかもしれません。

また、事業税は、(青色申告控除前の)年間利益が290万円を超えるとかかる税金です。

(利益の5%を払います)

さらには、契約書に貼る印紙代も印紙税という税金です。

これも税金の一種です。

経費には、色々な論点がありますので、時間があるときに改めてご説明させて頂きます。

4.原稿料・講演料の注意点

弁護士先生で、原稿や講演をされている先生も多いと思います。

これらは、「雑所得(ざつしょとく)」という所得に区分されている方もいらっしゃるかもしれませんが、本業の弁護士業(事業所得)に付随して発生するものですが、事業所得に含めることになります。

これらの注意点は次の通りです。

(1)消費税がかかる!

一番最初でご説明したのですが、原稿料や講演料にも消費税がかかります。

ですので、消費税の納税義務がある弁護士先生は、消費税申告書の「課税標準」の欄に、これらの収入を追加計上する必要があります。

よくある間違いですが、事業所得の青色決算書の年間売上の数字を、そのまま消費税の課税標準に持ってきてしまうケースです。

もちろん、原稿料や講演料が全くない弁護士先生はそれでも構わないのですが、弁護士会の義務等で、少なくとも年1回以上は民間法律相談に従事しなければならず、それで年2万円程度、もらっている先生も多いと思います。

この2万円は消費税がかかります。お気をつけください。

(2)支払調書を紛失しないようにする

売上についての支払調書については過度に気にしなくて良い旨を、先程ご説明しました。

ですが、原稿料・講演料については別です。

これらは、事業用の通帳ではなく、個人の通帳に入金されたり、その場で現金で受け取ることが多いです。

そうすると、確定申告する際に、忘れてしまうんですね。

半年から1年前のことは。

出版社や講演主催会社も、それは心得ていて、支払調書をきちんと本人宛に送ってきてくれます。

ですので、これらは届いたら、捨てずにきちんと保管して、確定申告に備えましょう。

5.その他の注意点

(1)経理を意識した通帳

弁護士業をされている方は、生活費とは別の、事業用通帳をお作りだと思います。

ですが、複数の通帳で運用されると、もっと経理がラクになるかもしれません。

例えばですが、

- 入金先ごとに通帳を分ける

- 入金専用通帳と支出専用通帳とに分ける

- インターネットバンキングが使いやすい銀行にする

例えば、入金専用通帳と、経費専用通帳とを使い分けると、それぞれ経理がラクですし、経費削減につながるかもしれません。

顧問先からの入金通帳に「楽天銀行」はちょっと恥ずかしいですが、楽天銀行は振込手数料が激安です。

ですので、使い分けるメリットはあると思います。

また、三菱東京UFJといった大手都市銀行のインターネットバンキングは、過去の明細が2ヶ月しか見れません。

そうすると、インターネットバンキングと連動している会計ソフトを使うときに困ります。

2ヶ月に1回以上、アプリを立ち上げて、会計ソフトと同期しなければなりませんので。

また、パスワードでがちがちにされていると、会計ソフトの方からデータを自動取得することができません。

経理を上手く回せれば、それだけで月数万円の経費削減につながるかもしれませんね。

(2)立替金経理

クライアントからもらう報酬金には、つぎの項目があります。

- 売上

顧問料、着手金、残金等 - 立替金

実費経費(旅費交通費・印紙代等)

ここで問題にしたいのは、消費税の問題です。

ある司法書士事務所への税務調査でも、これが問題になったことがあるそうです。

売上と、立替金(旅費交通費)とを、しっかり区分していないことがあったそうです。

立替金は、その名のとおり実費部分になります。

ですので、裁判所への電車代が1,000円かかった場合、利益を上乗せせず、相手にきちんと1,000円を請求するようにしてください。

そうでないと、売上と見なされて、これに消費税がかかってしまいます。

(領収書が発行される経費については、領収書をきちんと相手に渡しましょう。その領収書は本来は相手のものですので)

会計ソフトをお使いの方は、「立替金」といった科目で処理されていると思います。

ですので、きちんと立替金を管理するには、立替金に補助科目を作って管理することになります。

例えばですが、次のような補助科目が考えられます。

- 立替金→個人事件(H28/1/31)

- 立替金→法人事件(H28/5/28)

補助科目に、個人か法人か。さらには事件受任日等を入れておくと、長い期間、立替金が精算されていないと問題が一目で分かるので、お薦めです。

長々とご説明してきました。

クライアントが第一ですが、経理も大切です。

早めに動けば、色々な節税案も立てることができるかもしれません。

お忙しい弁護士先生におかれましては、ぜひ、早めに確定申告の準備、正しい準備をお薦め致します。